史蒂文·姆努钦表示是时候终止他所创造的新国债了 - 彭博社

Marc Daniel Davies

史蒂文·姆努钦在2018年华盛顿特区的新闻发布会上发言。

史蒂文·姆努钦在2018年华盛顿特区的新闻发布会上发言。

摄影师:安德鲁·哈雷尔/彭博社### 2024年8月7日

摄影师:插图:帕特里克·勒热### 阅读故事

摄影师:插图:帕特里克·勒热### 阅读故事

在一家鲜为人知的纽约公司,该公司帮助开创了私人信贷热潮,困扰借款人的激增 stark 提醒投资者在华尔街最热门行业中,当资金不再便宜时的风险。

在利率上升的背景下,一些从Prospect Capital借款的公司已经破产或进行重组,导致其管理的80亿美元基金不得不承担损失。其他公司则以积累更多债务的方式偿还所欠款项,这被称为支付实物或PIK。根据惠誉的数据,后者在2023年占其净投资收入的三分之一,是行业平均水平的两倍。对其财务状况的担忧不断增加,进一步加剧了人们对私人信贷“黄金时代”已经过去的担忧。

阅读大事件。在iHeart、苹果和Spotify上订阅并收听。

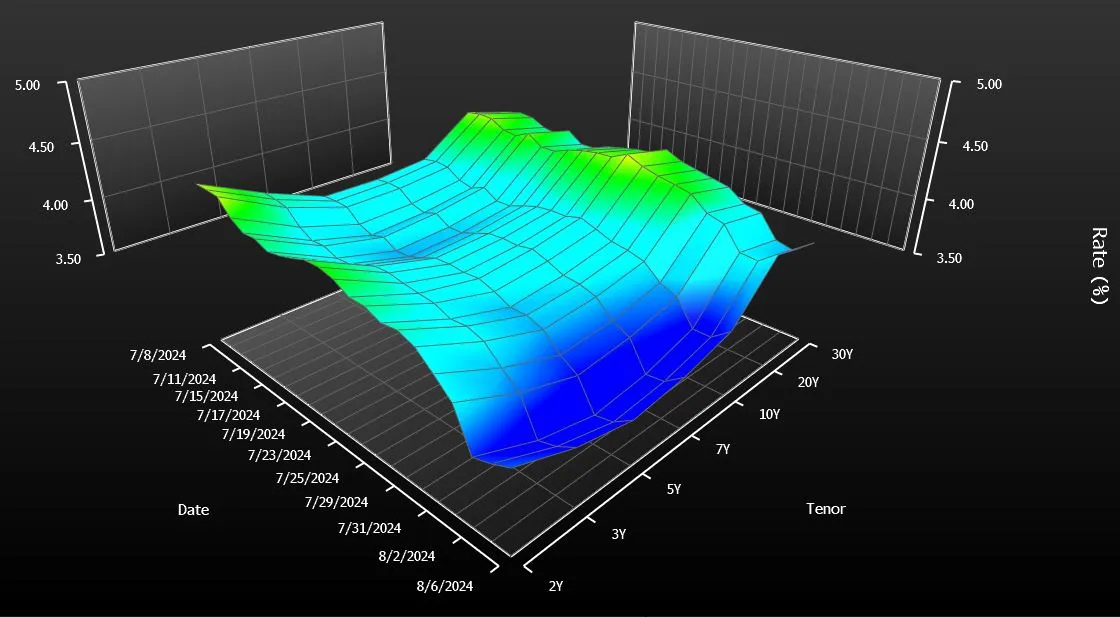

只需快速浏览一下美国债券曲线就会意识到有什么不对劲。一种国债——20年期债券——与市场其他部分脱节。它的收益率远高于周围的债券——10年期和30年期债券。

这不仅仅是交易者们担忧的一些小问题。这让美国纳税人花费了钱。自从财政部在四年前重新推出20年期债券进行每月拍卖以来,销售额每年增加了大约20亿美元的利息支出,简单的计算显示,这比政府原本会支付的要多。这在债券的生命周期内大约是400亿美元。

从某种程度上说,这对一个每年花费近$7万亿的政府来说是微不足道的。然而,20亿美元的确是一笔不小的数目。这与政府每年用于国家公园系统的开支相同,甚至超过了用于帮助退伍军人购房的支出。

如果向大多数债券市场专家提出这个问题,他们会犹豫不决,讨论是否应该取消20年期债券以节省开支。他们说这比看起来更复杂。但在接受采访的约十几人中,有一个人毫不犹豫地表示应该取消它。这个人,值得注意的是,就是在2020年将该债券复活的斯蒂芬·姆努钦。

“我不会继续发行它们,”曾在特朗普总统任内担任财政部长的姆努钦在接受彭博新闻采访时表示。他认为,创造另一种到期日以帮助锁定数十年的低借贷成本在当时是有道理的,但事情显然没有按计划进行。“这对纳税人来说只是成本高昂。”

美国财政曲线,20年期债券是一个显著的异常来源:彭博社姆努钦的态度转变在某种程度上反映了特朗普及其团队偏好的快速决策和破坏性政策制定方式。相比之下,拜登政府采取了更为传统的方法,并坚持20年期债券——尽管规模有所缩减——以确保政府债务销售计划的连续性和稳定性。(财政部发言人拒绝发表评论。)

美国财政曲线,20年期债券是一个显著的异常来源:彭博社姆努钦的态度转变在某种程度上反映了特朗普及其团队偏好的快速决策和破坏性政策制定方式。相比之下,拜登政府采取了更为传统的方法,并坚持20年期债券——尽管规模有所缩减——以确保政府债务销售计划的连续性和稳定性。(财政部发言人拒绝发表评论。)

无论哪个政党在11月赢得白宫,20年期债券推出的启示是明确的:管理政府不断膨胀的赤字变得越来越棘手。几乎达到$2万亿,是五年前水平的两倍。而且,投资者并不一定会因为财政部将新债券摆在他们面前就急于购买。

观看:彭博社的艾拉·杰西解释如果我们取消20年期债券可能会发生什么。

债券市场专家表示,这只是美国财政的新严峻现实。国家需要尽可能多的愿意借钱的债权人。对于那些对迅速结束20年期拍卖持谨慎态度的专家来说,这种需求至关重要——即使这意味着需要支付更多以吸引买家购买市场上的新证券。

“拥有另一个到期点,”多策略对冲基金Balyasny资产管理的宏观策略负责人Brian Sack说,“给他们一些额外的灵活性。”

债务利息在美国预算展望中显得尤为重要

来源:国会预算办公室

美国在2020年5月恢复出售20年期债券,结束了超过三十年的暂停。

从一开始就有迹象表明,债务将会很昂贵。给予新到期债券祝福的债券市场顾问警告财政部不要高估需求。然而,初始拍卖规模明显大于推荐的规模。

“我们希望尽可能多地发行长期债务,以延长我们的到期时间并锁定当时非常低的利率,”现任私募股权公司Liberty Strategic Capital的Mnuchin说。他甚至想引入超级长期债务——到期时间为50年或100年的证券——但在顾问劝阻后选择了20年。

20年期债券在经历了一系列拍卖规模增加后真正开始下滑,并迅速成为收益率最高的美国政府证券。今天,即使拍卖数量已减少,它仍然是超出短期国库券之外最昂贵的融资形式。

分析师指出了多种原因,为什么20年期债券持续挣扎。其中最显著的是:它的流动性不如10年期债券,并且提供的久期或利率风险少于30年期债券。

目前20年期债券的收益率为4.34%,比10年期和30年期证券的平均收益率高出0.23个百分点。由于如果财政部出售更多的10年期和30年期债券而不是发行20年期票据,今天的收益率可能会高出一点,因此很难精确测量替代融资成本。但是,在过去四年的发行时计算的收益率差距,产生了每年20亿美元的额外成本估算。

基于国债和利率掉期之间的收益差距,对新增成本的更保守计算将这一数字定为大约该金额的一半。

“从纳税人的角度来看,最重要的是,随着时间的推移,你能否最小化借款成本?”纽约哥伦比亚线投资的利率策略师埃德·阿尔-侯赛因说。“我们是否达到了这一点尚不清楚。”

阿尔-侯赛因是市场上少数与穆努钦观点一致的人之一。他说,这整个事情都是一个“错误”。“对这些特定债券的需求不大。这没有意义。”

| 阅读更多: |

|---|

| 耶伦在与特朗普盟友的奇怪争执中受到质询一百万次模拟,美国的判决——债务危险在前全球最大债券市场的重构将改变交易美国预算赤字正在激增,前景不明 |

为了更好地匹配供需,财政部近年来大幅缩减了该到期债券的发行。20年期债务的季度销售额现在为420亿美元,较峰值750亿美元下降。

“财政部已将20年期债券的规模调整到更合适的水平,”萨克说。他曾在财政借款咨询委员会任职,该委员会由债券交易商和投资者组成,向政府提供发行策略建议。在2020年,该委员会支持推出20年期债券。“该证券的市场现在比几年前更为平衡。”

阿马尔·雷甘提(Amar Reganti),前财政部债务管理办公室副主任表示,市场在几年后可能会看起来更好。他强调,新证券吸引其他到期日所吸引的那种持续需求可能需要一段时间。

雷甘提现在是哈特福德基金的固定收益策略师,他说:“尽管自首次亮相以来的四年在资本市场上似乎是‘很长一段时间’,但从债务管理的角度来看,实际上是相当短的时间。”

二十年期国债难以获得关注

尽管拍卖规模大幅削减以提升需求,但20年期国债仍然是政府融资中最昂贵的形式,超出了短期票据。

来源:彭博社

对姆努钦来说并非如此。他表示,市场已经有足够的时间来做出判断。

与此同时,已经有一个群体停止了20年期债券的销售:美国企业。起初,全国各地的首席财务官在财政部重新推出这一到期日时 增加 了20年期债券的销售。这是政策制定者所寻求的积极副作用之一。

然而,这种增长很快消退,如今市场几乎处于停滞状态。今年上半年,新发行总额仅为30亿美元,远低于2020年的820亿美元。根据彭博社汇编的数据,该到期日的销售额占10年期和30年期债券总销售额的不到1%,而之前约占10%。

信用策略全球负责人温妮·西萨尔(Winnie Cisar)表示:“我们总是说,在企业市场上,供应跟随需求,而20年期债券的需求普遍不高。” “这只是一个奇怪的期限。”