利兹·特拉斯选择财政部老将担任英国财政部新负责人 - 彭博社

Joe Mayes

詹姆斯·鲍勒来源:英国政府

詹姆斯·鲍勒来源:英国政府 中国恒大集团开发的北京恒大城市广场购物中心附近的废弃建筑工地。

中国恒大集团开发的北京恒大城市广场购物中心附近的废弃建筑工地。

来源:彭博社首相利兹·特拉斯任命财政部老将詹姆斯·鲍勒为英国财政部新任首席公务员,她希望通过一位经验丰富的人士来向市场保证她政府的经济信誉。

鲍勒曾在2012年至2020年间在财政部担任高级职务,将成为其新的常任秘书,管理该部门并担任财政大臣夸西·夸尔滕及其部长团队的首席顾问,内阁办公室周一在一份声明中表示。他从贸易部调任,之前在那里担任同样的职务。

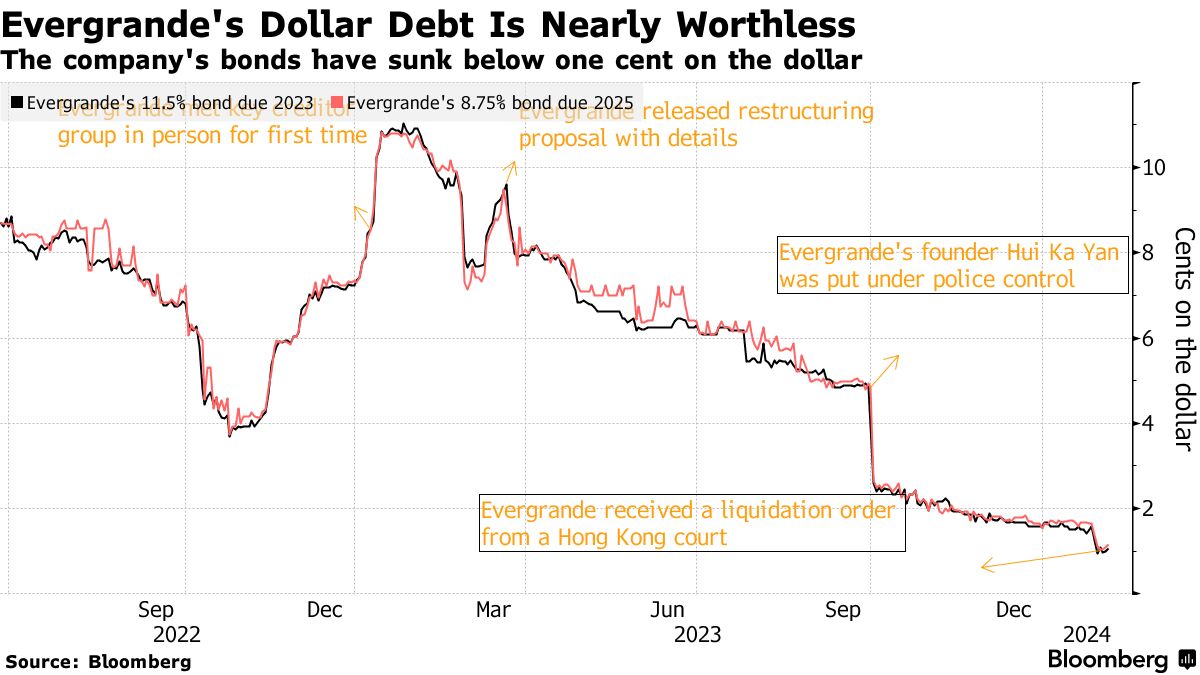

从远处看,中国恒大集团具备了一场杀手级的不良债务交易的所有要素:190亿美元的境外债券违约;2420亿美元的资产;以及一家似乎决心支撑该国摇摇欲坠的房地产市场的政府。因此,美国和欧洲的对冲基金纷纷涌入这笔债务,期望获得丰厚回报以提高他们的收益。

在接下来的两年里,他们得到的是一次与共产党讨价还价的危险教训。谈判现在已经破裂 — 一家香港法院已下令对恒大进行清算,债券几乎一文不值,在二级市场上仅以每美元一分的价格交易。

观看:恒大接下来会发生什么?

在1月29日的清盘令之后,中国历史上最大的一宗案件,谈判双方的关键人物描绘了一个卡夫卡式的画面,无数次被未知政府处理人员的无休止微观管理所困扰,这些管理方式通过令人昏昏欲睡的渠道传达给投资者,然后被长达数月的对话间隔所打断。最后一次间隔发生在法院12月份的裁决之后,裁决给了双方一次最后机会达成协议,这让债权人感到震惊。

彭博社采访了十多位直接了解谈判情况的人士。由于未获授权公开谈论私人对话,所有人要求匿名。

听 • 30分钟6

听 • 30分钟6

彭博监控:市场对中国问题不以为然(播客)

尽管全球资金管理人员长期以来一直知道中国政府以一种在发达国家罕见的方式影响企业事务,但恒大对许多人来说仍然是第一手的教育,让他们深刻了解当局为了政治和经济的便利性会干预到什么程度。

他们说,债券上的每一美分都向投资者发出警告,因为其他中国公司,包括碧桂园控股有限公司,在官方一直难以解决的经济低迷中跟随恒大违约。而该国对外国债权人的漠视几乎肯定意味着会有更多的债权人被出售。

“投资者可能没有完全意识到国家干预的风险,”投资者组织The Credit Roundtable主席大卫·克努特森说,“在国内债权人和外国债权人之间分摊损失将是政治问题。”

当然,导致恒大债券暴跌的不仅仅是北京的介入。

该国不断加深的房地产市场低迷,7万亿美元的股市暴跌以及温和的政策回应都在影响着更广泛的情绪。该公司的大部分资产要么已被查封,要么位于中国内地而非香港 —— 这可能使包括戴维森肯普纳资本管理公司、金街资本管理公司和逆向资本管理公司在内的债权人的资产难以触及,也导致了极低的回收预期。

戴维森肯普纳和金街的代表拒绝置评,而逆向资本则未回应要求置评。

在接近谈判的人士提出的众多不满中,几乎所有人都指出,对于谁在控制恒大的决策缺乏明确性。

在接近谈判的人士提出的众多不满中,几乎所有人都指出,对于谁在控制恒大的决策缺乏明确性。

在公司2021年违约后不久,一个由来自恒大所在广东省的官员主导的风险管理委员会成立,该委员会由公司高管和国有债务管理人员组成,旨在指导改组。省级当局还表示,他们将派遣一个工作组加强对恒大内部控制和管理。

在谈判过程中,恒大代表有时会提到“广州”(广东省会)负责审查几乎所有关键决定,但债权人不清楚他们指的是哪些实体或个人。

投资者和顾问抱怨他们并不完全了解在谈判中优先考虑了谁的利益,也不清楚他们正在与哪些政府层面打交道。

熟悉情况的人士表示,这个神秘但无处不在的团体从未直接与参与离岸债务谈判的人互动。他们的观点通过公司的财务顾问——中金公司和中银国际控股传达给债券持有人,然后通过一套复杂的通讯网络(包括香港和内地的律师和顾问)传递信息,人们说。

更多有关困境投资的信息,请订阅 The Brink

这些人补充说,该集团可以并且确实否决债权人提出的提案,而只需提供最少的解释。

举例来说,他们对一个早期提议表示反对,该提议本应让福建省的债权人获得恒大在岸项目未来收入流,但这笔现金最终被保留用于确保交付其他公司项目,这些人说。投资者并没有得知这样的理由,他们只被告知这些条件是不可接受的。

恒大、中金公司、中银国际和广东政府的代表未回应请求置评。

| 阅读更多有关恒大清算的信息 |

|---|

| * 恒大清算将为债权人留下微薄份额 * 恒大未售出的大厦、许家别墅对债权人不利 * 恒大清算令意味着什么?问答 * 恒大在潜在清算中可能面临的情景 |

然而,去年年初,恒大和其债权人似乎接近达成一项协议,重组公司的离岸债务负担。其到期日为2025年的47亿美元美元债券价格飙升至11美分。

但一系列挫折,包括房地产销售弱于预期,监管机构的推迟以及恒大亿万富翁董事长许家印的拘留,最终破坏了一项交易,加剧了进一步的挫折,导致谈判严重破裂,据知情人士称。

12月初,当香港法院给予恒大最后一次达成交易的机会时,公司代表基本上保持沉默。一个多月过去了,他们最终再次通过电子邮件联系了离岸债权人团体。

当他们这样做时,他们的提议让债券持有人感到震惊。他们的提议不仅没有加强他们的报价,而且还越过了债权人团体认为明确规定的一些红线,知情人士称。

一个关键的争议点是一组被确定为C类的债权人的索赔,这些债权人包括一些国有银行,据知情人士称。

尽管恒大最终同意让债权人控制两家离岸上市单位的股权 —— 这是之前拒绝做出的妥协,但该计划将使外国债权人的索赔和银行持有的债务处于同等地位,减少了国际投资者的份额,多位知情人士称。离岸债权人认为该计划特别令人反感,因为C类债权人还可以接触到他们几乎无法追索的在岸资产。

很快就提出了一个反对意见,并且公司在1月29日,在最新安排的清盘听证会前几个小时发送了另一个提议。

依然,进展甚微。在听证会上,债权人组织表示愿意给公司更多时间达成协议,但据知情人士称,他们既没有要求再次延期,也没有要求解散令。

最终,负责审理此案的法官对协议缺乏进展感到沮丧,下令对公司进行清算。

‘严重挫折’

一位恒大顾问表示,虽然他们为谈判结束感到宽慰,但谈判的结局让他们感觉浪费了两年的生命。这种情绪被许多人共享。

公司的法院指定清算人来自Alvarez & Marsal,现在开始着手查封和分割这家开发商价值1.74万亿元(2420亿美元)资产的过程,其中超过90%位于中国大陆。然而,鉴于香港的破产程序在中国受到有限认可,债权人面临着艰巨的任务来收回损失。

“当地政府不太可能允许离岸索赔人获取有价值的在岸资产,而实际上破产的开发商难以履行政治上敏感的在岸义务,”私募股权公司凯源资本的董事总经理布洛克·席尔弗斯说。“这对中国仍在发展中的信贷市场是一个严重挫折,只会加剧外国资本越来越寻求低风险出路的市场情绪下降。”