北加州野火烧毁房屋,造成人员受伤 - 彭博社

ap

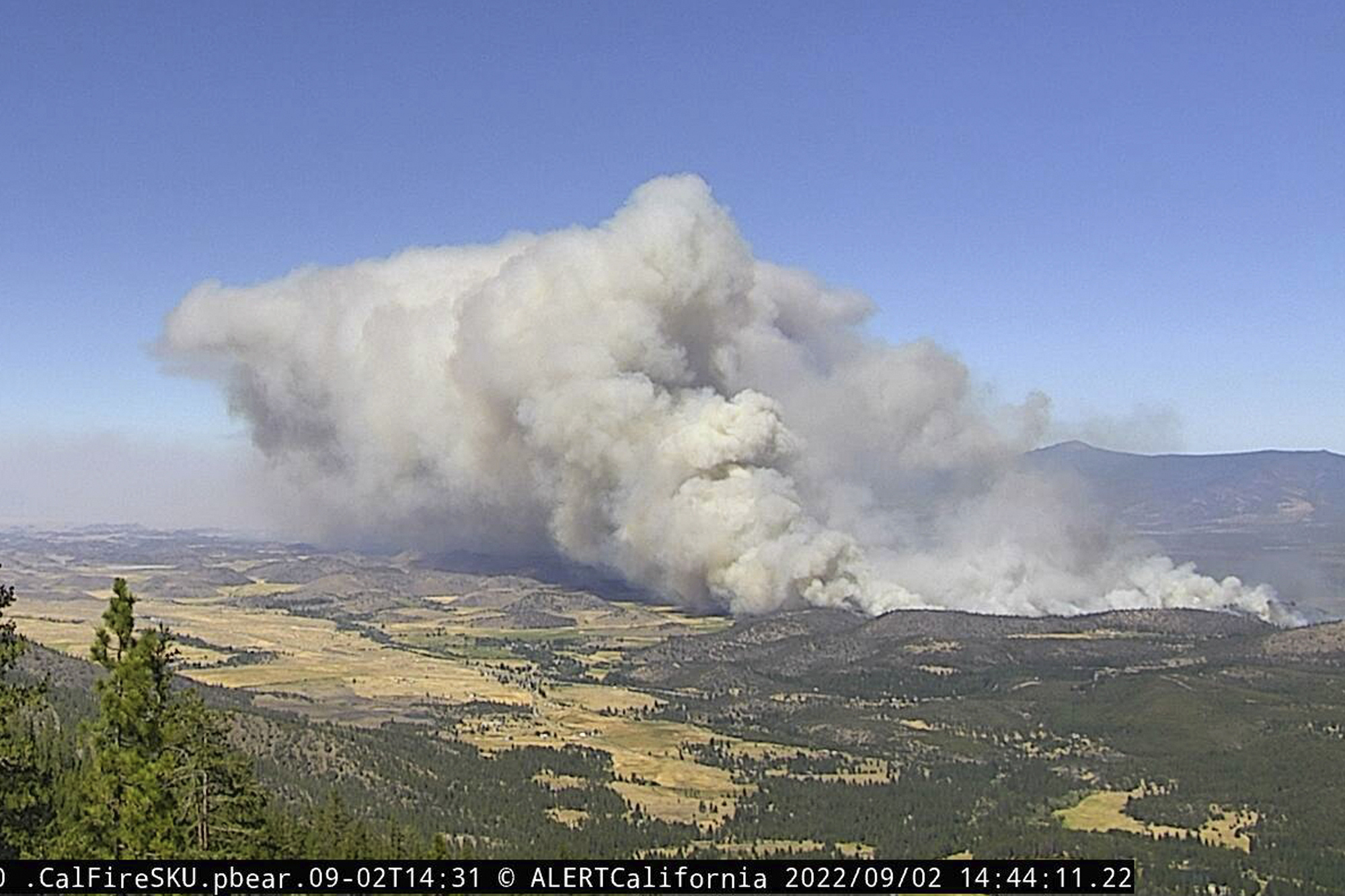

从加利福尼亚州威德市的汉蒙德牧场的Cal Fire监控摄像头拍摄的这张图片显示,2022年9月2日星期五,Mill Fire在威德市附近燃烧。(Cal Fire/ALERTWildfire Network via AP)

从加利福尼亚州威德市的汉蒙德牧场的Cal Fire监控摄像头拍摄的这张图片显示,2022年9月2日星期五,Mill Fire在威德市附近燃烧。(Cal Fire/ALERTWildfire Network via AP) 摄影师:George Frey/Getty Images 北美加利福尼亚州威德市 (AP) -- 周五,加利福尼亚州北部农村地区发生了一场快速蔓延的森林大火,造成多人受伤,摧毁多栋房屋,迫使数千居民逃离,导致劳动节周末开始时道路拥堵。

摄影师:George Frey/Getty Images 北美加利福尼亚州威德市 (AP) -- 周五,加利福尼亚州北部农村地区发生了一场快速蔓延的森林大火,造成多人受伤,摧毁多栋房屋,迫使数千居民逃离,导致劳动节周末开始时道路拥堵。

这场被称为Mill Fire的大火起火地点在或靠近制造木饰面的罗斯堡森林产品公司的财产上。在35英里/小时 (56公里/小时) 的风力推动下,火势迅速蔓延,到了傍晚时已经吞噬了4平方英里 (10.3平方公里) 的土地。

尽管遭到共和党的猛烈抨击,回报率不佳,客户对美国的兴趣逐渐减弱,但黑石集团在ESG投资领域悄然扩大了其主导地位。

这家全球最大的资产管理公司在过去两年的每个季度都实现了净ESG资金流入,这段时期是环境、社会和治理投资两十年历史中最艰难的时期之一。

根据 Morningstar Direct 提供的数据,黑石集团的ESG相关资产管理规模从2022年初到去年年底增长了53%。与此同时,同期整个ESG基金市场仅增长约8%。这家资产管理公司现在管理着约3200亿美元的ESG基金,超过了欧洲、美国或全球任何其他投资公司。

阅读更多: 为什么德克萨斯州因其ESG政策而禁止银行:QuickTake

BlackRock拒绝就这些数字发表评论,这些数字基于晨星自己对可持续性指标的评估,不包括货币市场、馈线基金和基金。据该公司称,BlackRock通过其可持续投资平台管理超过8000亿美元,并在投资过程中整合了其认为具有财务重要性的ESG数据。

“在过去五年中,BlackRock一直是ESG基金流入的最大贡献者,包括过去几年,”晨星全球可持续性研究总监Hortense Bioy说道。而且“尽管ESG在美国受到了抨击。”

这种抨击变得越来越激烈,因为共和党试图将ESG描述为唤醒、反资本主义甚至反美国主义。BlackRock经常发现自己成为ESG相关愤怒的对象,促使首席执行官拉里·芬克宣称这个标签太“被武器化”以至于无法使用。这是在他警告称ESG的辩论已经变得“丑陋”和“个人化”之后。

拉里·芬克来源:彭博社“我们可以预期ESG在美国的抨击将持续到选举结束,”Bioy说。“也许还会持续下去,这取决于选举结果。”

拉里·芬克来源:彭博社“我们可以预期ESG在美国的抨击将持续到选举结束,”Bioy说。“也许还会持续下去,这取决于选举结果。”

阅读更多: 特朗普的候选人身份如何考验美国宪法:QuickTake

金融行业内也有一些知名人士对ESG提出了批评。在一篇最近的帖子中,亿万富翁投资者比尔·阿克曼指责“ESG运动”造成了“巨大的伤害”。他指出“对核能和碳基能源以及我们的国防公司进行脱资”是阿克曼认为损害了美国能源独立性、削弱了国防能力甚至通过将生产转移到其他市场而损害了环境的例子。

为ESG的支持者增加复杂性的是,自疫情结束以来主导的宏观经济力量,包括高利率,已经对许多传统填补ESG投资组合的绿色股票构成了毒药。去年,S&P全球清洁能源指数下跌了20%,而标普500指数上涨了26%,包括再投资的股息。

但ESG不仅仅是风能和太阳能。根据晨星公司的数据,去年资产增长最快的三只BlackRock基金(代码: ACSEUX3@LN、EEDS@LN 和 ACWEIXG@LN)的两大持股都是微软公司和苹果公司。

在美国,晨星公司在九月份估计最受欢迎的ESG策略是被称为气候过渡的策略,旨在将资金用于使不那么绿色的资产变得更加环保。吸引最大流入资金的气候过渡基金是BlackRock的iShares气候意识与过渡MSCI美国ETF(USCL@US),其前三大持股是英伟达、亚马逊和微软。

ESG基金市场在2023年最后三个月遭受了沉重打击,首次出现净客户资金流出。这一撤退主要由美国领导,欧洲的资金流入量不足以抵消。

全球基金市场上个季度失去了25亿美元的ESG客户资金,根据晨星公司的数据,BlackRock净流入47亿美元,主要来自其欧洲业务和指数跟踪策略。BlackRock的被 passiv ESG 策略吸引了56亿美元的新资金流入,远远超过了主动策略净流出的大约9亿美元,晨星公司表示。

对于全球的ESG市场来说,指数跟踪投资开始取代主动管理。即使在欧洲,迄今为止是ESG投资最大市场,这一趋势也很明显。根据晨星公司的数据,上个季度 passiv ESG 基金吸引了213亿美元,而主动管理的ESG基金客户几乎撤回了180亿美元。

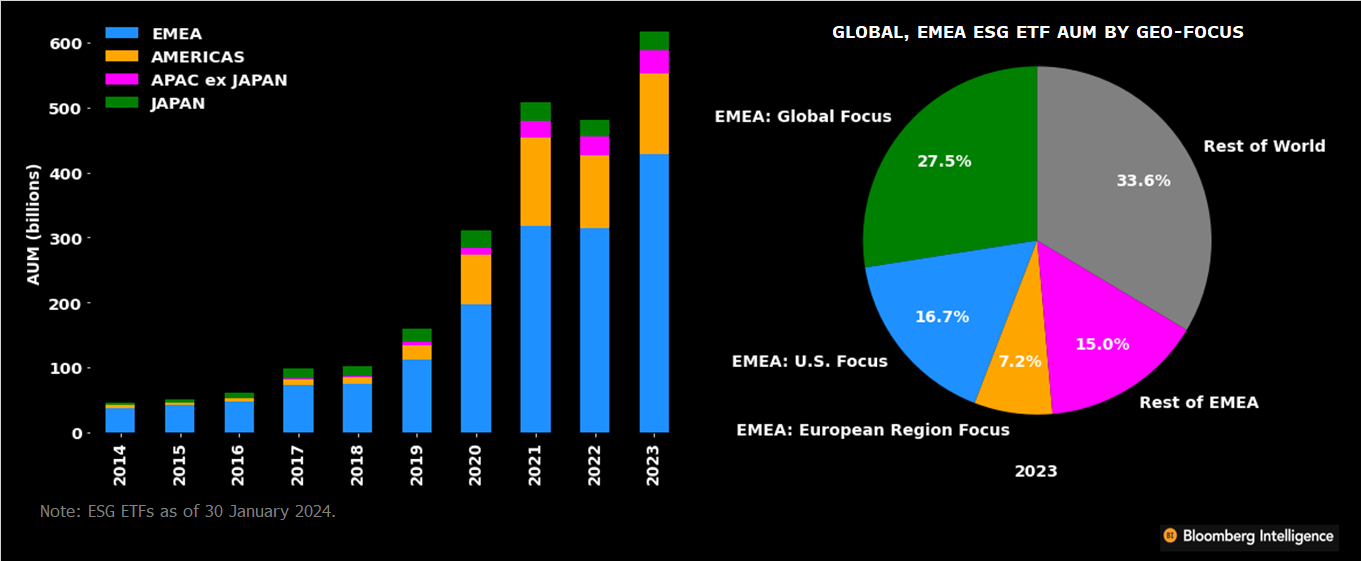

阅读更多:瑞银、黑石的欧洲、中东和非洲资产增长显示ESG ETF受青睐

ESG ETF资产管理规模的增长

来源:彭博智库

来源:彭博智库

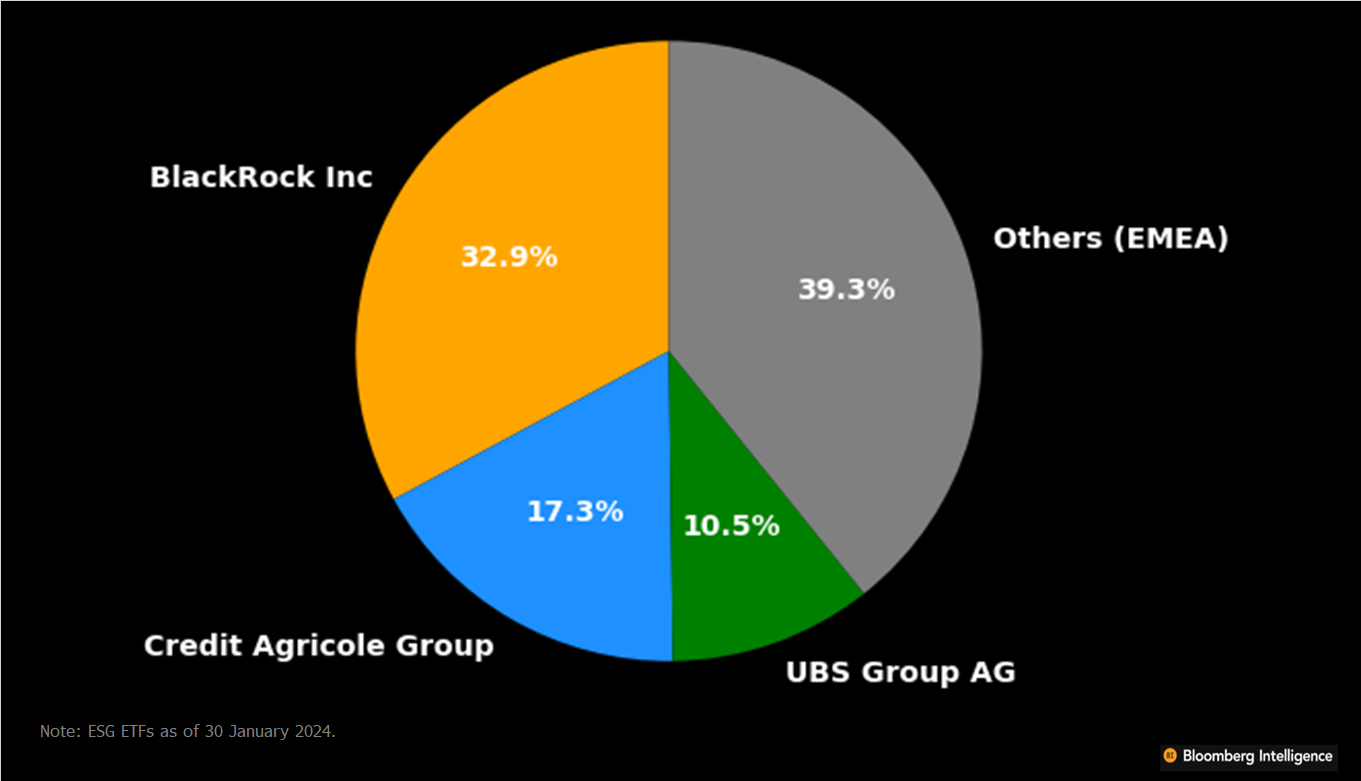

BlackRock在市场中的份额

来源:彭博智库发展尤为引人注目,因为ESG一直被认为特别适合积极管理,因为需要额外的分析层来筛选诸如气候和生物多样性风险之类的事项。

来源:彭博智库发展尤为引人注目,因为ESG一直被认为特别适合积极管理,因为需要额外的分析层来筛选诸如气候和生物多样性风险之类的事项。

Bioy表示,最新的资金流动数据显示了推动积极ESG策略的管理者未能向客户证明他们应该受到信任的“令人失望的现实”,尽管他们处于“一个更容易证明自己价值的市场角落”。

Hortense Bioy目前,积极的ESG策略在欧洲和美国仍然超过被动策略。但最新的资金流动数据表明这种情况可能会发生变化。晨星公司指出,目前黑石集团85%的ESG基金产品采用被动策略。与此同时,Bioy指出,黑石在ESG领域的增长与其支持的ESG提案数量的下降同时发生。点击这里查看更多。

Hortense Bioy目前,积极的ESG策略在欧洲和美国仍然超过被动策略。但最新的资金流动数据表明这种情况可能会发生变化。晨星公司指出,目前黑石集团85%的ESG基金产品采用被动策略。与此同时,Bioy指出,黑石在ESG领域的增长与其支持的ESG提案数量的下降同时发生。点击这里查看更多。

在欧洲,竞争对手开始留意。 Amundi SA,欧洲最大的投资管理公司,全球ESG领域排名第三,计划在2025年将其40%的跟踪指数ETF转变为ESG产品。去年年底,这一比例为33%。

总的来说,根据晨星公司的说法,积极的ESG管理者产生的“令人失望”的结果已经“迫使投资者转向被动、低成本”的策略。

资产管理人员首次承诺将其投资组合与净零排放对齐时,他们大多绕过了范围3的棘手问题。

三年过去了,这已不再可能。一波法规和公众审查正在推动投资者面对伦敦证券交易所集团的一个单位称之为“气候金融中最棘手问题之一”的问题。

范围3排放是由公司的客户和供应链产生的排放。它们通常占公司碳足迹的80%以上。在一些污染最严重的行业,如石油和天然气行业,这个比例甚至更高。这个概念并不新鲜,但投资者之间对于为他们投资的公司以及自身的气候承诺推断出其含义的紧迫性有所增强。随着欧盟、日本、英国等地的监管机构表示,强制性范围3披露即将对公司实施,这种紧迫性变得更为明显。美国证券交易委员会也讨论过是否应要求大排放企业披露其范围3排放。

披露温室气体排放

FAIRR调查的所有公司中有一半不披露范围3排放

来源:FAIRR 2023

Coller FAIRR蛋白生产者指数评估了60家公司

气候变化机构投资者集团简洁地解释了为什么这很重要:“如果不承认公司的范围3排放,就不可能完全了解和评估其对气候变化的贡献。”然而,IIGCC补充说,要正确报告和计算范围3数字存在许多“实际挑战”,这些是需要克服的障碍。

富时罗素(LSEG的指数和基准单位)将其称为“Scope 3难题。”将价值链排放纳入“对公司气候风险进行清晰评估至关重要”,但将Scope 3数据与投资组合分析和投资决策整合“往往受到”Scope 3会计复杂性的阻碍。报告指出,这种复杂性是由低披露率、可变数据质量和差比较性造成的。

“一方面,这非常关键;我们需要这些数据,需要了解它并将其纳入投资流程,这是因为这些Scope 3排放会带来真实的商业和监管风险,”富时罗素可持续投资研究全球负责人Jaakko Kooroshy表示。“但另一方面,我们实际上没有成熟的数据集来做到这一点。”

富时罗素发现,在富时全球指数中的4,000家中型和大型上市公司中,仅有45%披露Scope 3数据,其中不到一半的公司对其行业中最重要的排放类别进行披露。

即使数据存在,使其对投资目的有用是完全另一回事,荷兰资产管理公司Robeco的气候战略师Lucian Peppelenbos表示,他还是IIGCC Scope 3工作组的联合主席。

一个问题是,最广泛使用的自愿排放报告标准,即GHG协议,最初并非是为投资者设计的。(该协议是在21世纪初设计的,将范围3分为15个类别,从购买商品和服务产生的排放,到商务旅行和已售产品的加工)。

与范围1和2的排放不同,后者源自公司自身的活动和购买的能源,准确评估范围3要困难得多。

因此,当零资产管理者倡议的投资者设定目标,将其投资组合与2050年零排放对齐时,他们只需要尽可能考虑范围3排放。该57000亿美元倡议中的许多资产管理者表示,他们打算在排放数据的可用性和质量提高时将范围3纳入其中。

Ella Sexton,IIGCC气候战略实施高级经理表示,她希望由Robeco和汇丰资产管理共同主持的工作组很快“明确说明范围3排放应如何在报告和目标中使用,以激励在气候行动上采取实际行动,而不仅仅是纸上谈兵。”

Peppelenbos表示,该团队正在通过“定义各行业的重要性和参与程度”来“重新构想”范围3。具体来说,这意味着确定15个范围3类别中对公司最重要的是哪些,因此投资者应该将重点放在哪些类别上。

富时罗素最近的研究发现,投资者应该专注于行业中最重要的两个范围3类别,因为这两个类别将占据该行业总范围3排放量的平均81%。例如,在能源行业,根据富时罗素的数据,购买商品和使用出售产品占范围3排放强度的88%。

通过这种方式简化问题并缩小焦点,“你就能解决大部分问题,” Kooroshy说。

简述可持续金融

对抗共和党对ESG的攻击的最佳方法是说服怀疑者,投资策略实际上可以帮助提高财务表现,这是Man Group负责负责投资的首席投资官表示的观点。这家全球最大的上市对冲基金并不是仅仅为了让世界变得更美好而筛选环境、社会和治理风险,”Man Group负责ESG资产的首席投资官Rob Furdak说。“我们这样做是因为我们认为这可以改善我们的投资流程。” Furdak表示,还要记住美国的财富分布情况。“在美国之外有这样一种看法,即美国非常反对ESG,但实际上,美国只是少数反对ESG的人非常响亮,他们似乎占据了头条新闻,”他说。“实际上,支持ESG的州拥有的资产比反对ESG的州要多。”

摄影师:Newscast/Universal Images Group/Getty Images* 在组建了一个由100多名银行家组成的新过渡融资团队之后,巴克莱现在正在设定扩大业务的参数,以避免被指责绿色洗白。

摄影师:Newscast/Universal Images Group/Getty Images* 在组建了一个由100多名银行家组成的新过渡融资团队之后,巴克莱现在正在设定扩大业务的参数,以避免被指责绿色洗白。

- 高盛基金部门的一位高级经理表示,去年绿色股票的大幅抛售可能使一些股票投资者对市场关键领域的增长潜力视而不见。

- 德国执政联盟内部的紧张局势正在阻碍欧盟迄今最严格的ESG规定的达成协议。