法国必须加大应对气候变化的力度以实现目标,顾问表示 - 彭博社

Francois De Beaupuy

达朗比利核电站的高压输电线和冷却塔。

达朗比利核电站的高压输电线和冷却塔。

摄影师:Anita Pouchard Serra/Bloomberg 德克萨斯州门托尼附近的一个田地上的燃气火炬。

德克萨斯州门托尼附近的一个田地上的燃气火炬。

摄影师:Bronte Wittpenn/Bloomberg法国面临“严重风险”,可能无法实现减排目标,因为遏制污染的政策不力,气候变化的影响加剧,一家政府咨询机构表示。

法国气候高级委员会的一份报告指出,从农业到交通等多个领域的努力不足。其广泛的建议概括了政府在努力平衡气候承诺与迫切需要确保能源、食品和材料稳定供应之间所面临的挑战,尤其是在物价飙升的情况下。

本周两家德克萨斯州石油公司合并的260亿美元交易是引领大页岩时代的最新一笔交易。华尔街在过去十年大多数时间对该行业持怀疑态度,但现在似乎全力支持。

Diamondback Energy Inc.对Endeavor Energy Resources LP的收购于2月12日宣布,为美国石油和天然气交易额约2500亿美元的一年画上了句号,这些交易将一个支离破碎的私人野蛮者集合成了更大的公司。

Diamondback大胆地宣称自己是美国最富有的油田中“必须拥有”的股票,在企业收购中,通常会对买家进行的膝跳反应出现了明显的逆转,该股票在几个小时内飙升了11%。这或许是投资者认可的最明确迹象。

到本周末,这家页岩勘探公司创下历史新高,并使其市值增加了50亿美元,尽管交易将在几个月后才会完成。

从更广泛的角度来看,整合浪潮正在治愈页岩钻井商多年来过度支出所带来的后遗症,这些公司为了产量增长而牺牲了投资者回报。虽然是小型新兴公司开创了页岩革命,但华尔街对规模、效率和现金回报的需求意味着新时代正在变成最大者生存的时代。

“这已经成为一场大公司的游戏,” Kimmeridge Energy Management Co.的管理合伙人Mark Viviano说道,该公司已经在过去半个世纪一直在推动页岩行业整合。“现在你看到了一场运营规模和投资者相关性的军备竞赛。”

页岩行业的发展正值能源占标普500指数的3.8%的时候,尽管美国是世界最大的石油生产国,比沙特阿拉伯多产45%的原油。为了更好地理解这一转变,根据Warwick Investment Group LLC的数据,过去六年公开交易的页岩勘探公司的数量减少了约40%,如今大约只剩下50家。

页岩行业的发展正值能源占标普500指数的3.8%的时候,尽管美国是世界最大的石油生产国,比沙特阿拉伯多产45%的原油。为了更好地理解这一转变,根据Warwick Investment Group LLC的数据,过去六年公开交易的页岩勘探公司的数量减少了约40%,如今大约只剩下50家。

“现在有点像吃豆人:整合或被吞并,”沃里克公司首席执行官凯特·理查德说,该公司已投资于数千口页岩气井。“我们可能会回到上世纪70年代,那时美国只有七到十家主要参与者。”

一旦完成安迪沃尔(Endeavor)交易,钻石背(Diamondback)的市值将翻倍,达到约600亿美元,使其与EOG资源公司竞争成为最大的纯页岩股票。

“这让我们进入了一个新的重量级别,在这个行业中是一件好事,”钻石背37岁的首席财务官凯斯·范特霍夫在接受采访时说。“人们认为更大意味着在石油的繁荣与萧条周期中更具耐久性”,同时也意味着更低的资本成本和更深的钻探前景组合。

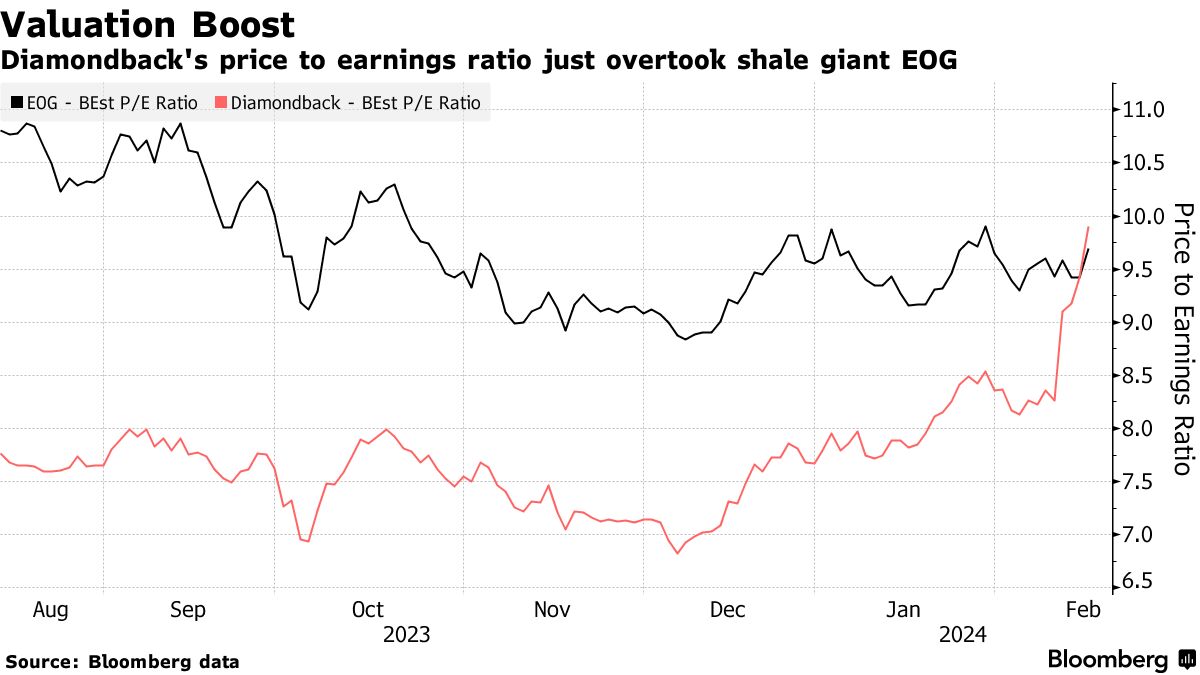

在交易公告之后,钻石背的市盈率为9.9倍,超过了承诺退出当前收购狂潮的EOG。钻石背的市值将跃升至标普500指数的第150位左右,从今天的第275位,使其成为寻求更多暴露于横跨德克萨斯州和新墨西哥州边界的富产油田Permian盆地的大型投资者的关注焦点。

对于钻石背来说,更庞大的资产负债表意味着更容易获得资本,并且更有能力通过石油价格冲击向投资者支付更多。此外,在Permian地区更广泛的地理覆盖意味着有更多的潜在钻探地点可供选择和优先考虑。这也意味着在与为其提供从钻机到钻头再到压裂队和管道等一切服务的公司谈判条款时更有影响力。

页岩的新时代

北美页岩在2019年之前损失了3500亿美元,但自那时以来已全部收回

来源:德勤分析师S&P Capital IQ数据

“大买家可能将引领一波新的效率提升浪潮,这是由生产和成本管理方面的技术进步驱动的,”德勤LLP的美国能源领导特蕾莎·托马斯说。

一个经常被忽视的现象是,这种类型的收购往往预示着石油产量增长放缓。一系列后续交易可能有助于支撑全球原油价格,并减轻一些对一直在限制产量以支撑市场的OPEC+联盟的压力。

恩德沃是Permian盆地增长最快的运营商之一,自2022年以来增加了30%的产量。但在与Diamondback合并后,增长将放缓至不到2%,原本用于租赁钻井平台和相关成本的现金将用于股息和回购。

这个新时代还代表着高管团队的更迭。恩德沃的八旬创始人奥特里·斯蒂芬斯将在交易结束后成为美国最富有的石油大亨。他的离开留下了持久的遗产。

“他是最后一批原始的野心家之一,用自己的钱资助事情并承担风险,”德克萨斯州米德兰市ProPetro Holding Corp的首席执行官萨姆·斯莱奇说。“我们现在在玩一个不同的游戏。”

斯蒂芬斯决定保留Diamondback 40%的股权,以及沃伦·巴菲特对Occidental Petroleum Corp.最近收购CrownRock LP的“隐性”支持,这是投资者对这些交易感到安心的关键原因,”并购咨询公司Petrie Partners的联合创始人安迪·拉普说。

“在某种社交或情感层面,这种认可推动了市场对这些交易的接受,”他说。