资金管理者正在抢滩曼哈顿的办公空缺 - 彭博社

Natalie Wong, Hema Parmar

范德比尔特大厦,一座在疫情低谷时开业的塔楼,吸引了规模较小的投资公司。摄影师:迈克尔·纳格尔/彭博社对冲基金和投资公司正在走出疫情,拥抱一种不受青睐的资产:曼哈顿办公空间。

范德比尔特大厦,一座在疫情低谷时开业的塔楼,吸引了规模较小的投资公司。摄影师:迈克尔·纳格尔/彭博社对冲基金和投资公司正在走出疫情,拥抱一种不受青睐的资产:曼哈顿办公空间。

黑石集团和雪松基金正在寻找新的地点。波士顿的惠灵顿管理公司,一家管理资产达1.3万亿美元的公司,上个月签署了其在纽约的第一份意向书。对冲基金Verition Fund Management最近在帕克大道进行了大规模扩张,而Sculptor Capital Management正在寻找空间。

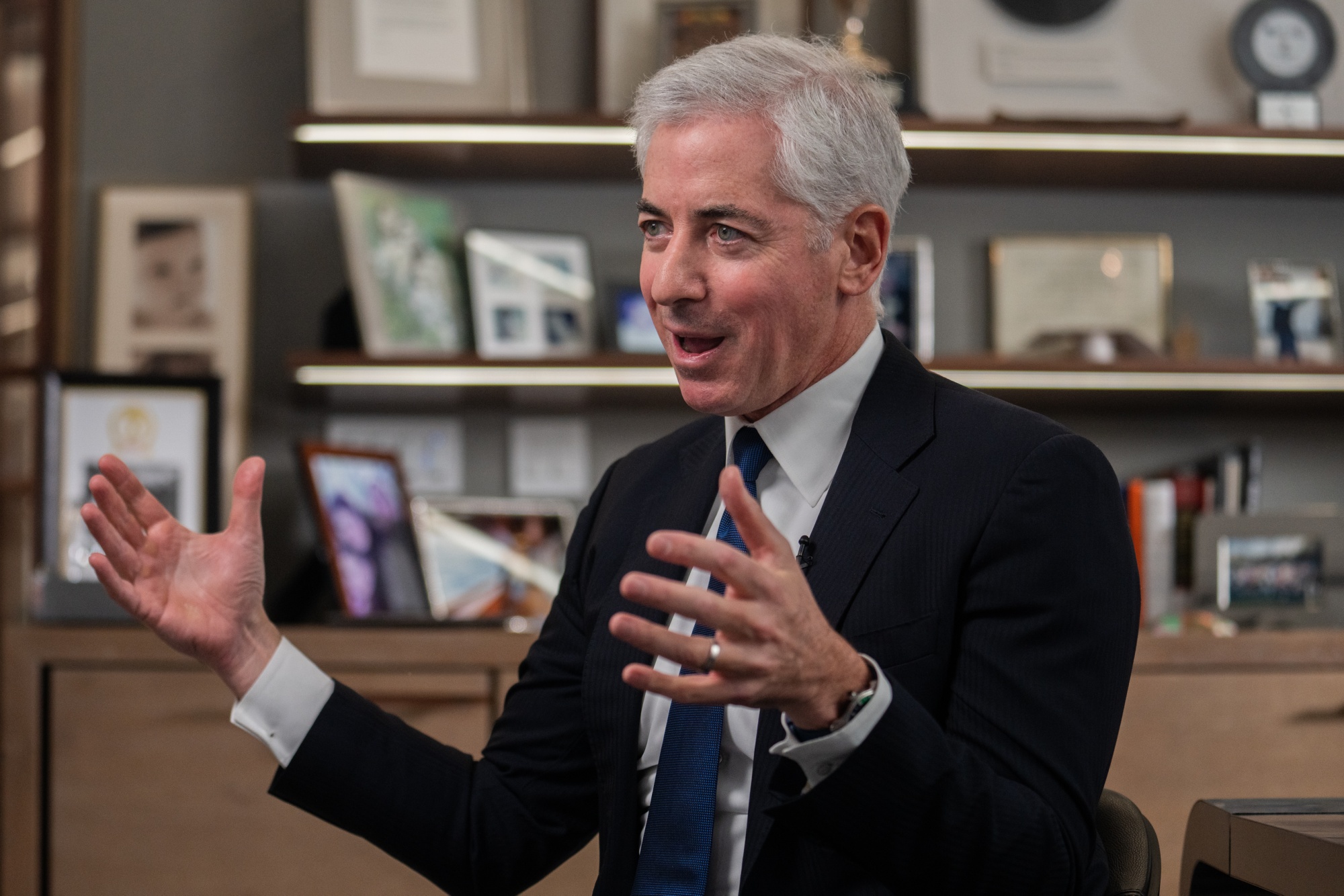

也许没有其他对冲基金经理像比尔·阿克曼那样完美地让他们的钱在他们睡觉时——或发推文时——为他们工作。

这位Pershing Square Capital Management创始人去年赚了6.1亿美元,几乎没有动他仅有的10只股票组成的投资组合。这一总额使阿克曼登上了彭博年度最高薪对冲基金创始人榜单的第7位,这是他有史以来的最高排名。他在2022年未能进入前15名。

听 • 10分钟6

听 • 10分钟6

重点:2023年顶级对冲基金赚取者内幕(播客)

这笔收入证实了阿克曼两年前从一名大胆的股东活跃分子转变为采取“更为低调的方式”,并任命一名首席投资官来帮助管理他的基金。在美国股市飙升的一年中,他的八人投资团队持有大公司股票的稳健方法取得了26.7%的收益。其中包括谷歌母公司Alphabet Inc. — 该投资组合唯一的新头寸 — 以及Chipotle Mexican Grill Inc.和Hilton Worldwide Holdings Inc.

比尔·阿克曼摄影师:Jeenah Moon/Bloomberg这超过了包括Citadel的主要威灵顿策略(15.3%)和Millennium Management(近10%)在内的对冲基金的回报,尽管它们的创始人的收入远远超过了阿克曼。Millennium的Izzy Englander以28亿美元位居彭博的薪酬排行榜首,而Citadel的Ken Griffin以26亿美元位居第二。

比尔·阿克曼摄影师:Jeenah Moon/Bloomberg这超过了包括Citadel的主要威灵顿策略(15.3%)和Millennium Management(近10%)在内的对冲基金的回报,尽管它们的创始人的收入远远超过了阿克曼。Millennium的Izzy Englander以28亿美元位居彭博的薪酬排行榜首,而Citadel的Ken Griffin以26亿美元位居第二。

对冲基金财富

去年15位最赚钱的人赚取了150亿美元

来源:由彭博编制的数据

注:收入估计基于每家公司主要基金的表现、SEC文件和彭博报道。数字四舍五入到最接近的1000万美元。

这两位亿万富翁经营多策略对冲基金,这些基金雇佣数千名交易员跨越各种资产进行交易,并在近年来受到了普遍欢迎。尽管这个群体中的许多人在2022年的市场暴跌中表现优异,但他们去年的表现较为平淡。

对于阿克曼来说,他2023年的收入大约有三分之一来自他公开交易的Pershing Square Holdings基金的股价上涨。私人基金的绩效收益和向客户收取的费用收入占了其余部分。去年,阿克曼主要在边缘调整股票敞口,尽管他大幅减少了对Lowe’s Cos. Inc.的六年押注。

经营一个相对简单的业务使57岁的阿克曼有足够的时间将战斗技能转向商业世界之外的目标。他因经常在X上发布尖锐批评和具有争议性观点而获得了120万粉丝和大量恶名。

Pershing Square的股票押注

来源:监管文件,投资者文件

注:不包括Pershing Square在房利美和房地美的持股,这些持股是通过优先股持有的。

阿克曼领导了成功的努力,罢免了哈佛大学第一位黑人校长克劳丁·盖伊,因其对校园反犹太主义的回应。上个月,他发誓要建立一个“思考和行动团队”,将积极继续审查美国大学校园上的反犹太主义和多样性、公平和包容政策。几周后,Pershing Square公布了计划,将为零售投资者成立一个名为Pershing Square USA的新基金,该基金将在纽约证券交易所上市。

阅读更多关于Pershing Square创始人的信息:

至少还有一位基金经理去年也因押注少数股票而赢得了大笔资金 — 尽管与阿克曼不同的是,他一直保持低调。

TCI基金管理公司的克里斯·霍恩赚取了近10亿美元,持有10只美国股票。其中只有两个头寸 — 通用电气公司和加拿大国家铁路 — 占据了这些头寸的四分之一以上。该基金去年增长了33%,可能还持有美国以外的其他投资。

总的来说,彭博社榜单上的15位经理共赚取了150亿美元。

对冲基金经理们的收入更高 — 阿克曼也在其中。2020年,他排名第九,赚取了13亿美元,而前15位经理共赚取了232亿美元。当年榜单上收入最低的经理 — Melvin Capital Management的盖布·普洛特金,随后被一群Reddit零售交易者击败 — 赚取了8.46亿美元。

前15名的回报

以下是这些经理基金在过去三年中的表现。

来源:彭博社编制的数据

就像前15位经理在2023年收集的资金一样,一些重返榜单的人在前一年赚得更多。格里芬比2022年少赚了15亿美元,D.E.肖创始人大卫·肖少赚了4.62亿美元,Point72资产管理公司的史蒂夫·科恩少赚了约3亿美元。

去年的排名:对冲基金老板海达尔以193%的增长加入最高薪酬榜单

一些经理尽管在2023年取得了巨大收益,但由于在2022年的艰难时期遭受了早期损失,因此并未入选名单。

试图东山再起的公司包括Tiger Global Management、Perceptive Advisors、Lone Pine Capital和D1 Capital Partners。

所有公司的代表都拒绝置评或未回复寻求评论的消息。

方法论

该名单使用美国证券交易委员会的申报、公司网站和新闻报道来确定资产管理情况。这些数字是2023年初的数据,不包括去年的资产流入和流出。

费用细节来自监管申报和报道。在没有披露的情况下,彭博社假定管理费为2%,绩效费为20%。管理费不包括在利润中。

一些公司运作数十个独立基金和策略。彭博社的分析仅包括投资公司内规模最大、最重要的对冲基金和做多基金。

某些对冲基金经理持有大量资产,超出传统对冲基金活动范围,包括私募股权、风险投资或低费率策略,这些也未包含在分析中。

每位对冲基金所有者在自己的基金中投资了多少资金的信息来自于美国证券交易委员会的申报、报道以及之前为彭博亿万富翁指数做过的计算。公司的所有权百分比基于监管申报和报道。公司中的幻影股权可能意味着所有权被夸大。

毛收益绩效费用数据是使用先前报告的基金年度回报数据和申报文件进行估算的。在大多数情况下,彭博社假设绩效费用的一半分配给员工并重新投资于公司,而所有者则收取另一半。

计算经理人个人投资回报时排除了前几年的损失,绩效费用的计算考虑了估计的高水位。一些年度表现最佳的对冲基金未出现在列表中,因为它们尚未弥补之前年度的损失。还有一些大型对冲基金公司没有可用的回报数据。

对冲基金必须为外部客户管理资金才能被列入名单。

在一家主要私募股权公司的最近年度会议上,一位投资者穿着印有简洁口号的T恤: “DPI是新的IRR。”

对于私募股权领域之外的人来说,这个口号可能难以理解。但对于内行来说,这是对买断投资者(被称为有限合伙人)评判他们的普通合作伙伴方式日益转变的一个不那么明显的暗示。