西班牙城市因埃布罗河水位上涨而备战洪水-Bloomberg

ap

西班牙北部萨拉戈萨省阿拉贡省附近的埃布罗河附近的被淹地区,2021年12月14日星期二。暴雨导致西班牙北部发生洪灾。(AP图片/阿尔瓦罗·巴里恩托斯)

西班牙北部萨拉戈萨省阿拉贡省附近的埃布罗河附近的被淹地区,2021年12月14日星期二。暴雨导致西班牙北部发生洪灾。(AP图片/阿尔瓦罗·巴里恩托斯) 加利福尼亚州长滩市风暴期间被淹没的道路上部分被淹没的汽车,2月1日。摄影师:大卫·斯沃森/法新社/盖蒂图片社马德里(美联社)--西班牙萨拉戈萨市的当局周二为埃布罗河水位的急剧上涨做好准备,此前几天上游的洪水导致两人死亡。

加利福尼亚州长滩市风暴期间被淹没的道路上部分被淹没的汽车,2月1日。摄影师:大卫·斯沃森/法新社/盖蒂图片社马德里(美联社)--西班牙萨拉戈萨市的当局周二为埃布罗河水位的急剧上涨做好准备,此前几天上游的洪水导致两人死亡。

河流的流量上升到每秒2,000立方米(70,600立方英尺)--几乎是周日速率的两倍,因为暴雨和融雪的水冲入埃布罗河谷。

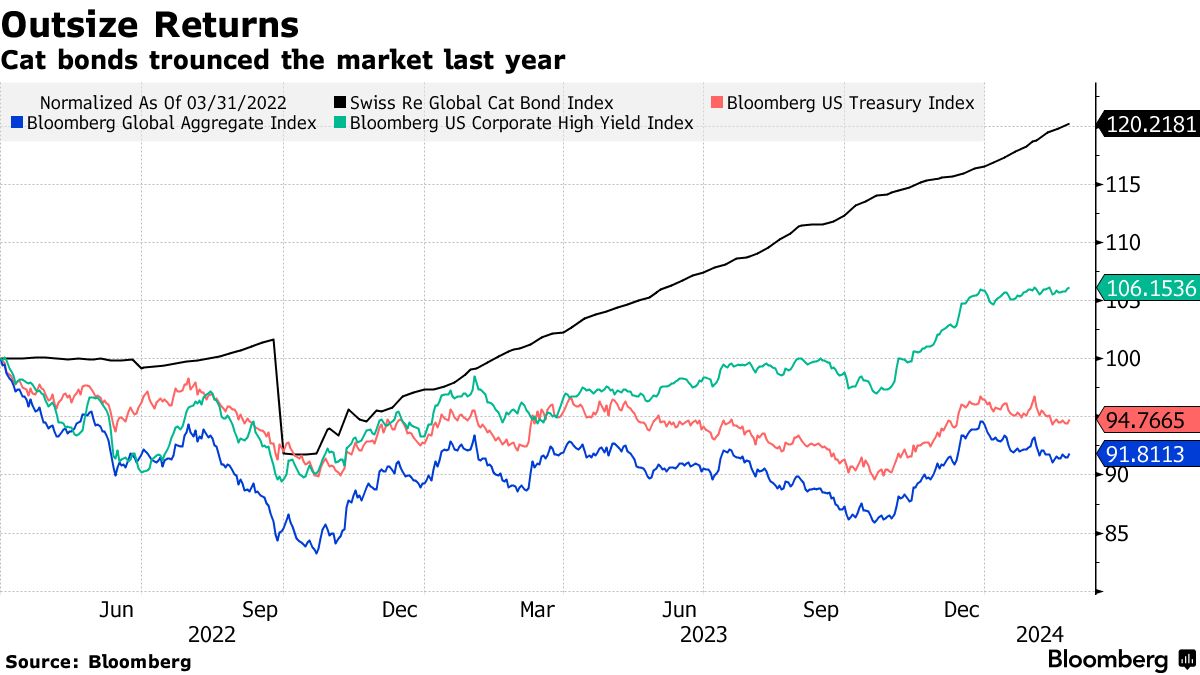

随着2023年最佳对冲基金策略成为主流投资者的磁铁,它所依赖的风险模型变得更加难以破解。

所讨论的策略与与保险相关的证券有关,主要是灾难债券(通常被称为猫债)。在2023年,没有其他资产类别为对冲基金提供了表现更好的赌注,包括Fermat Capital Management和Tenax Capital等公司实现了有史以来最大的回报。

猫债券已经存在了25年以上,被保险业用来保护自己免受无法承担的巨大损失。这种风险转移到投资者身上,如果预先定义的灾难发生,他们就会亏钱,如果没有发生,他们就可能获得巨大回报。

收听 • 15分钟52秒

收听 • 15分钟52秒

Bloomberg Daybreak Europe: 对冲基金策略警告(播客)

但计算灾难风险比以往更加复杂。这是因为财产在易受频繁风暴、火灾和洪水袭击的地区集中增加。单独看,每个事件的强度都不及一次重大地震或飓风。然而,总体来看,这些损失可能更大,这对如今越来越多的投资者 增加敞口 到猫债券具有重大影响。

传统上,猫债券被用来保护保险公司免受一代人一次的自然灾害所带来的损失。但去年,这些主要灾害,如它们所知的那样,占全球损失的仅14%,根据经纪商Aon Plc的数据。与此同时,一个被称为次生灾害的类别“在21世纪的累计成本方面远远超过了它们。”

这些次生灾害 — 大多以 破坏性雷暴 形式出现 — 并未被设计用于衡量灾难债券风险的模型持续捕捉,据监测发展情况的基金经理称。

“我们发现一些模型实际上没有充分定价这些灾害,” Twelve Capital 的投资管理主管 Etienne Schwartz 说道,该公司持有 37 亿美元的灾难债券。事实上,他表示“纸面上的预期损失远低于我们实际认为的。”

如今,大约 40% 的灾难债券用于 累积损失,这些损失在一年内累积,投资者最有可能感受到次生灾害的影响。根据 Artemis,其余市场与一次性灾难(如重大飓风)有关的损失。该公司跟踪 ILS 市场。

2022 年,在加利福尼亚州 Hemet 附近的野火中,一架飞机投放阻燃剂。摄影师:Patrick T. Fallon/AFP/Getty Images全球范围内,保险联系证券市场在第三季度末达到约 1000 亿美元,据爱恩估计。仅灾难债券发行量在 2023 年达到创纪录的 160 亿美元以上,包括非财产和私人交易,使证券市场总额达到 450 亿美元,根据 Artemis。

2022 年,在加利福尼亚州 Hemet 附近的野火中,一架飞机投放阻燃剂。摄影师:Patrick T. Fallon/AFP/Getty Images全球范围内,保险联系证券市场在第三季度末达到约 1000 亿美元,据爱恩估计。仅灾难债券发行量在 2023 年达到创纪录的 160 亿美元以上,包括非财产和私人交易,使证券市场总额达到 450 亿美元,根据 Artemis。

在去年实现了大约20%的回报之后,猫债券现在吸引了许多本来会避开这种高风险赌注的投资者。

“大多数错过了2023年的客户,现在想要参与2024年,”Schwartz说。

2023年投资回报

保险联系证券是表现最佳的对冲基金子策略

来源:Preqin,瑞士再保险

注:所有对冲基金和ILS回报均为基于2023年9月数据的年化数据

与此同时,市场上已经有一段时间的投资者变得更加审慎,远离那些暴露于次生灾害的债券,这是曼AHL的合伙人兼投资组合经理Andre Rzym说的,曼AHL是曼集团公开交易的对冲基金管理公司。

“在过去几年里,市场向更多的每次事件交易漂移,”即风险配置与单一灾难事件相关的交易,Rzym说。而这“正是因为对次生灾害的担忧,”他说。

Elementum Advisors,在猫债券上投资了约20亿美元,也在避免暴露于中型自然灾害的债券。

“我们认为向我们的投资组合添加次生灾害没有太多好处,”芝加哥Elementum的联合创始人兼高级投资组合经理John DeCaro说。“这里有更多的变量和随机因素。”

阿尔忒弥斯估计,目前对于总损失债券的40%份额已经从最近的2021年中期的50%以上下降。

| 阅读有关猫债券的更多信息: |

|---|

| 对冲基金的巨额收益引发猫债券需求螺旋上升 对冲基金费马有史以来最好的一年,‘猫债券’投注飙升 ‘灾难’债券市场将迎来发行量的重大增长 一个债券市场正在以巨额回报抵御全球抛售 |

与此同时,次生灾害在气候科学中变得越来越重要。剑桥大学可持续领导力研究所发表的一篇论文指出,“次生灾害损失的上升是气候变化引起的破坏性经济影响的警示信号。”

卡伦·克拉克,在自然灾害建模领域有三十多年经验,表示她目前的重点很大程度上是致力于完善对洪水、野火和严重对流风暴等次生灾害的模型。

“气候变化对尾部 —— 即百年一遇事件 —— 的影响远不及它增加十年一遇、二十年一遇和三十年一遇的损失那么大,”克拉克说道。

同时,更多的基础设施和住房位于中型灾害的路径上,增加了潜在的损失可能性,据Aon证券的首席执行官保罗·舒尔茨说。

保险联系证券市场“需要能够讨论次生危险,并在谈判桌上占有一席之地”以应对这些事件带来的不断增加的风险,他在一次采访中说。

他说:“投资者并没有对次生危险关上大门。” 但他们“正在挑战市场创造更好的风险分析”以匹配正在发生的发展。

瑞士再保险表示,2018年至2022年间,严重对流风暴造成的次生危险导致的保险损失达到了1330亿美元,比前五年增长了90%。该保险公司早在2019年就在一篇名为“次生危险——并非次要”的论文中试图引起人们对这种危险的关注。

雷暴损失

全球严重对流风暴损失5年期间2013-2022

来源:瑞士再保险研究所

调整为2023年美元

点击这里查看瑞士再保险有关更多气候变化相关分析。

对于这种天气事件的建模挑战之一是缺乏历史数据。与建立在一个半世纪数据和日益复杂算法基础上的佛罗里达飓风或加利福尼亚地震模型不同,龙卷风或野火的损失估计就不那么可靠。

当次生危险(如野火)与高峰危险(如飓风)捆绑在一起时,风险评估也变得不稳定。这是因为野火的额外不确定性可能没有在灾难债券的损失概率中体现出来。

“当所有自然灾害的猫债覆盖率都在1%以内,而发行利差在中两位数时,根据Tenax的投资组合经理Marco della Giacoma最近的一份报告,警钟应该开始敲响,”以及Toby Pughe,一位在伦敦对冲基金工作的分析师。

总之,目前尚不清楚自然灾害模式的变化对猫债市场意味着什么。

“有风险,次生灾害损失趋势可能会阻止一些新资本进入市场,”Tenax的Pughe和della Giacoma写道。他们补充说,这也可能“导致一些现有投资者重新评估他们对猫债的承诺。”