城市研究所绘制美国汽车贷款债务和逾期情况图 - 彭博社

Tanvi Misra

美国汽车贷款债务的地理分布城市研究所汽车能够象征 美国梦是有原因的。在美国的大多数地方,车辆不仅能打开通往新目的地的通道,还能带来更好的 经济机会。

美国汽车贷款债务的地理分布城市研究所汽车能够象征 美国梦是有原因的。在美国的大多数地方,车辆不仅能打开通往新目的地的通道,还能带来更好的 经济机会。

但即使美国梦变得 越来越难以实现——而且或许 正因为如此——美国人仍然坚持他们拥有车辆的愿望。他们正在以 创纪录的水平申请汽车贷款——尽管利率很高。而且许多人无法按时支付每月的款项, 导致违约率上升。

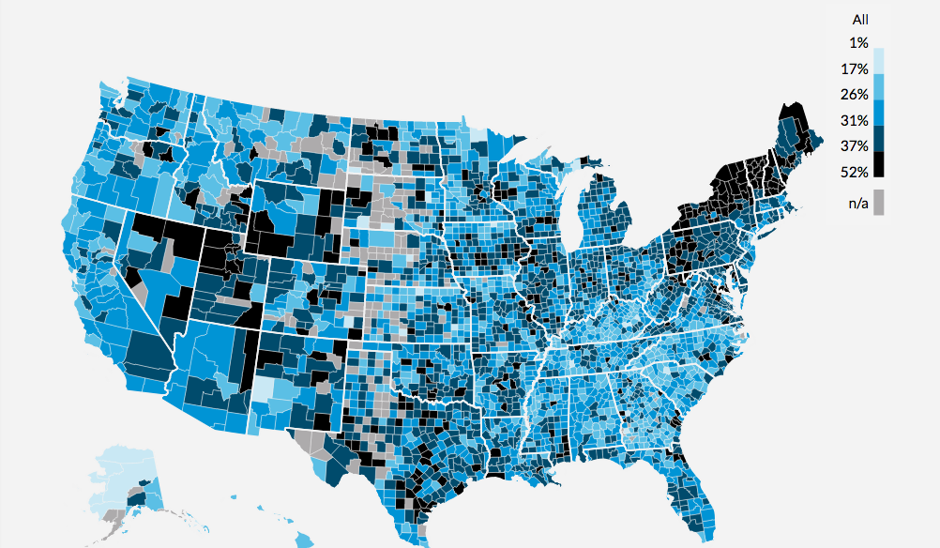

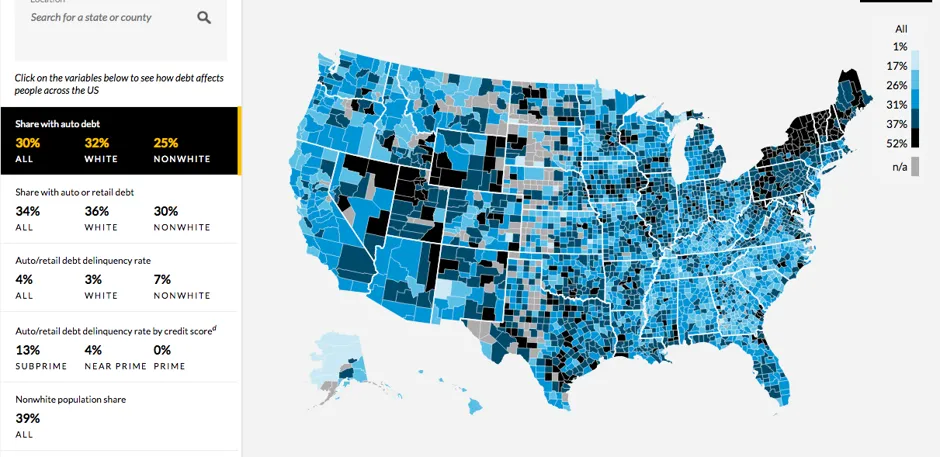

城市研究所的 新互动地图揭示了各州和县的汽车贷款债务和违约的地理分布,并明确了谁在承受这一负担,以及在哪里。

彭博社城市实验室芝加哥以冷静、派对和阳光克服DNC怀疑者纳粹掩体的绿叶改造将丑陋的过去变成城市的眼球吸引器圣保罗的 cortiços 如何帮助庇护南美洲最大的城市仅使用公共交通的跨洲竞赛主要发现:对于白人来说,汽车债务的比例略高于全国平均水平,而对于有色人种来说,则较低。但在贷款违约方面,这种动态则反转。在白人美国人中,违约率为3%——略低于全国4%的水平。对于有色人种来说,违约率超过两倍,达到了7%。

“地图上更有趣的不是谁有贷款,而是谁在贷款上遇到麻烦,”UI的西尼-玛丽·麦克凯南,该研究的首席研究员说。她表示,这应该促使政策制定者问:“这里有什么障碍?发生了什么?为什么这些更高?是否在这些社区中存在掠夺性行为?”

偿还汽车贷款的能力似乎取决于个人居住的地方。如果你查看地图,阿拉巴马州(9%)、南卡罗来纳州(8%)和德克萨斯州(7%)的汽车/零售贷款违约比例远高于缅因州(2%)。在违约率方面,排名前两位的县在德克萨斯州:希达尔戈县和卡梅伦县,每个县的借款人中至少有60天逾期的比例高达14%。

一个小数据提示:由于信用局 数据 的分类方式,汽车贷款与零售贷款(用于支付电子设备或家具)一起被归类,以计算违约率。但根据城市研究所的说法,这并不会严重扭曲分析:大约77%的分期贷款者拥有汽车贷款或租赁:

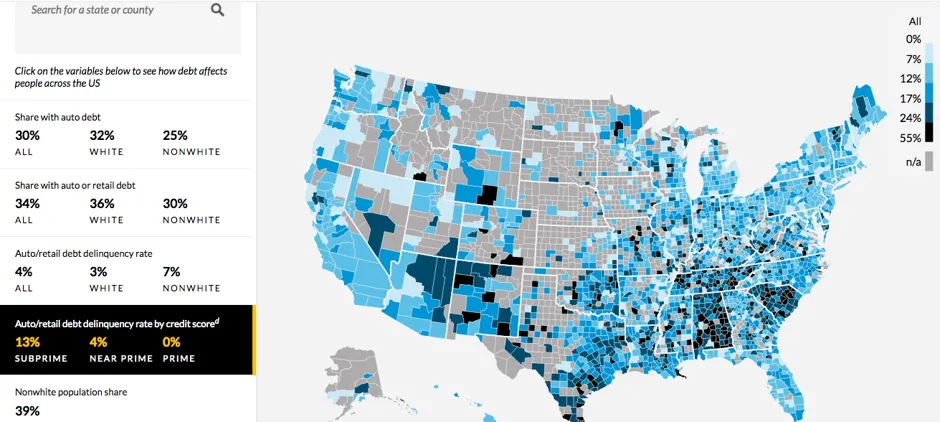

城市研究所一个关于地理差异的理论是,违约率高的地方有大量的次级借款人——信用评分低的人,可能面临更大的违约风险。但在检查这一群体的违约率时,差异依然存在。在全国范围内,这一比例为13%,但在阿拉巴马州——次级汽车和零售违约的圣地——这一比例为21%。在阿拉巴马州的休斯顿县,这一比例上升到27%。

城市研究所一个关于地理差异的理论是,违约率高的地方有大量的次级借款人——信用评分低的人,可能面临更大的违约风险。但在检查这一群体的违约率时,差异依然存在。在全国范围内,这一比例为13%,但在阿拉巴马州——次级汽车和零售违约的圣地——这一比例为21%。在阿拉巴马州的休斯顿县,这一比例上升到27%。

次级借款人的汽车违约率也充满了差异。城市研究所关于 次级汽车贷款行业的做法 的近期严峻警告引发了与2008年抵押贷款危机的比较。在2017年接受 彭博电视台采访时,投资者史蒂夫·艾斯曼——因对市场做空而在金融危机中获利而闻名——特别提到了汽车贷款行业。“我们正处于一个信用质量在任何人一生中从未如此良好的环境中,唯一的例外是次级汽车贷款,”艾斯曼说。

次级借款人的汽车违约率也充满了差异。城市研究所关于 次级汽车贷款行业的做法 的近期严峻警告引发了与2008年抵押贷款危机的比较。在2017年接受 彭博电视台采访时,投资者史蒂夫·艾斯曼——因对市场做空而在金融危机中获利而闻名——特别提到了汽车贷款行业。“我们正处于一个信用质量在任何人一生中从未如此良好的环境中,唯一的例外是次级汽车贷款,”艾斯曼说。

这些借贷模式现在正在重演:许多华尔街贷款机构正在积极向信用不良的借款人推销汽车贷款,条件模糊。这些贷款随后被打包成债券,出售给渴望汽车贷款支持证券的投资者。

对于信用不良的借款人来说,这是一种陷阱。信用评分低的司机被收取更高的利率,这意味着更高的月供。一些经销商可能会添加激励措施和曲折的条款,表面上看似让交易更具吸引力,但从长远来看却可能更加沉重。结果是:对上路的需求驱动了财务不安全的恶性循环。借款人可能无法跟上还款,一旦逾期,他们可能会被收回汽车,或者甚至被贷款机构起诉。掠夺性的汽车贷款可能不会引发全国性的金融危机——汽车贷款债务远小于抵押贷款债务——但它们可以引发个体危机。

而且,就像掠夺性的次级抵押贷款一样,次级汽车贷款的做法给国家某些地区带来了不成比例的痛苦。

“我认为我们从抵押贷款危机中学到了一些关于针对特定社区的劣质产品的教训,我们只是想仔细看看发生了什么,”麦克凯南说。“比汽车更重要的东西在这里。”